ちょく

ちょく18年前に学生で株式投資を始めたFP2級のちょくです。

僕は新NISAの成長投資枠で日本株(個別株)に投資しています。

2024年から始まった新NISA、特に年間240万円まで投資できる「成長投資枠」は、資産を大きく増やす絶好のチャンスです。

「でも何千とある銘柄の中から、どれを選べばいいんだろう…」と迷って一歩を踏み出せずにいませんか?

私自身も当初は、「何を買えばいいか分からない…」と悩んでいたので気持ちが分かります。

そこでこの記事では、新NISAの成長投資枠で日本株(個別株)は何がおすすめか、成長株や高配当株、株主優待などジャンルごとに銘柄をピックアップして解説しました。

この記事を読めば、新NISAの成長投資枠での銘柄選びに迷いがなくなり、自信をもって成長投資枠を最大限に活用できますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方」も参考にしてくださいね。

筆者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- 三菱UFJ eスマート証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- 岡三証券

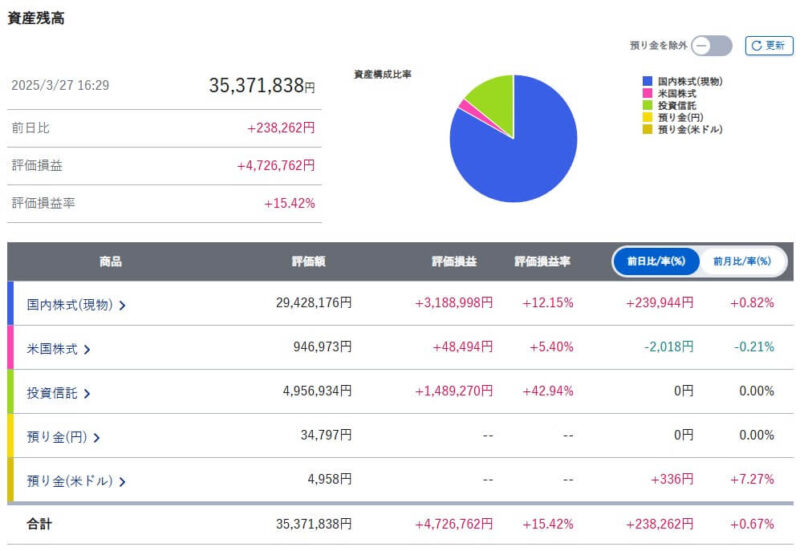

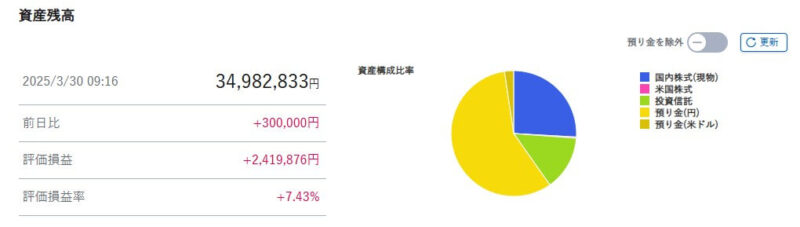

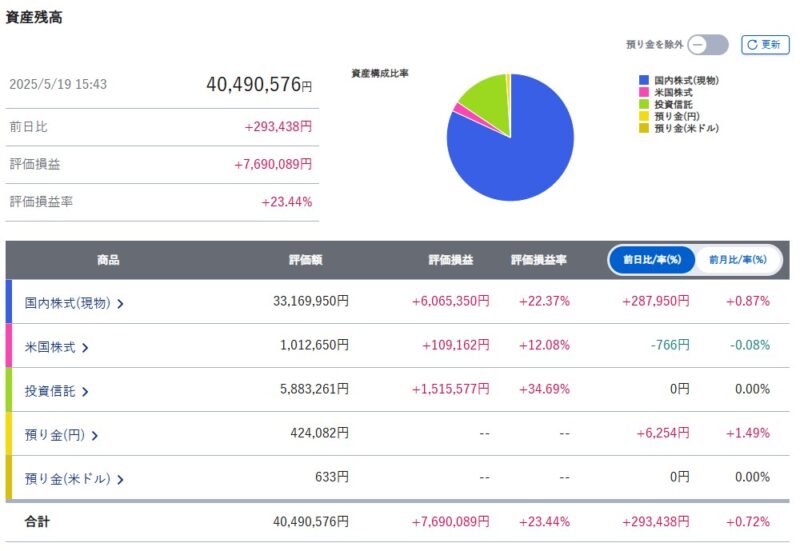

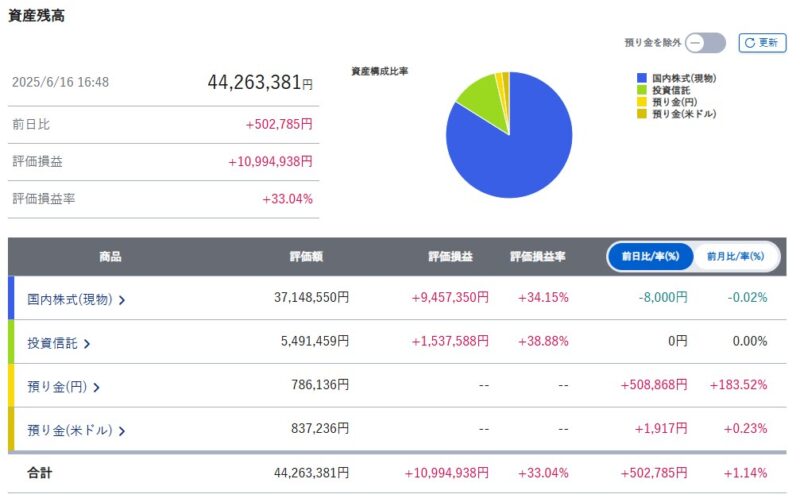

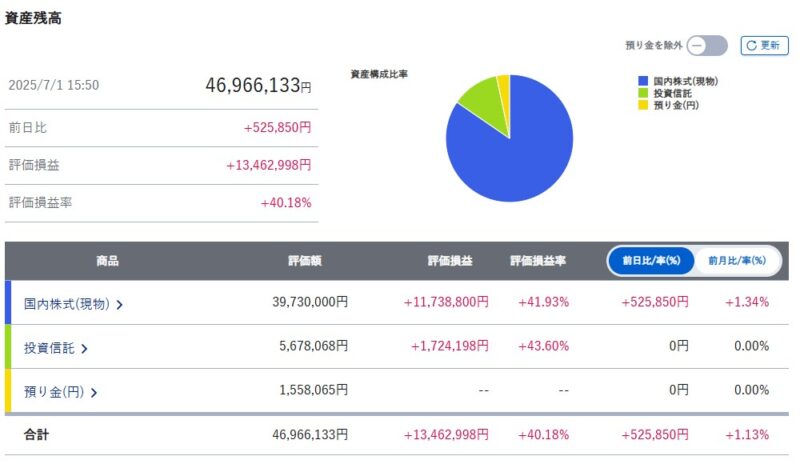

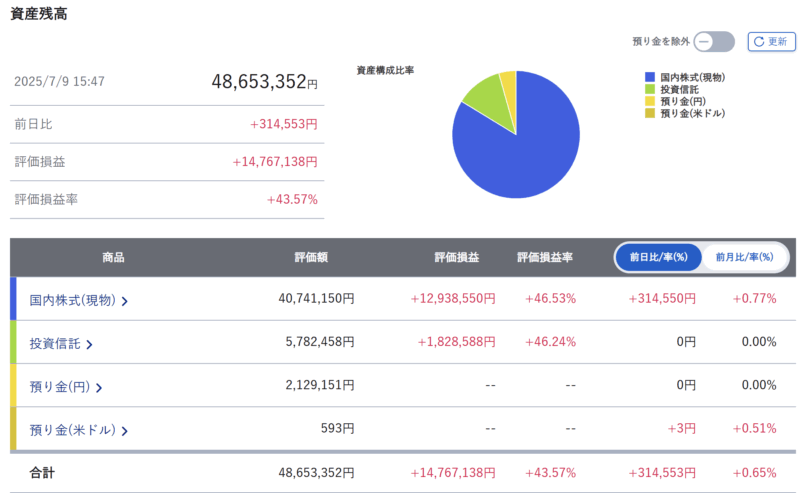

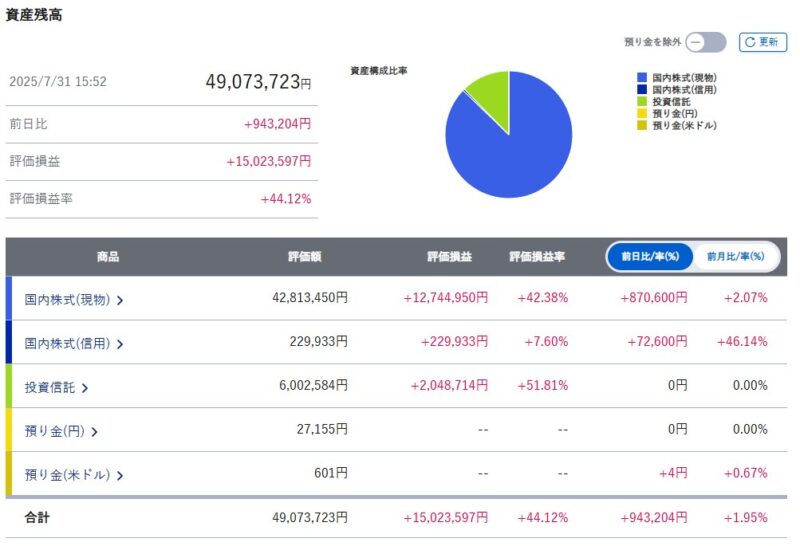

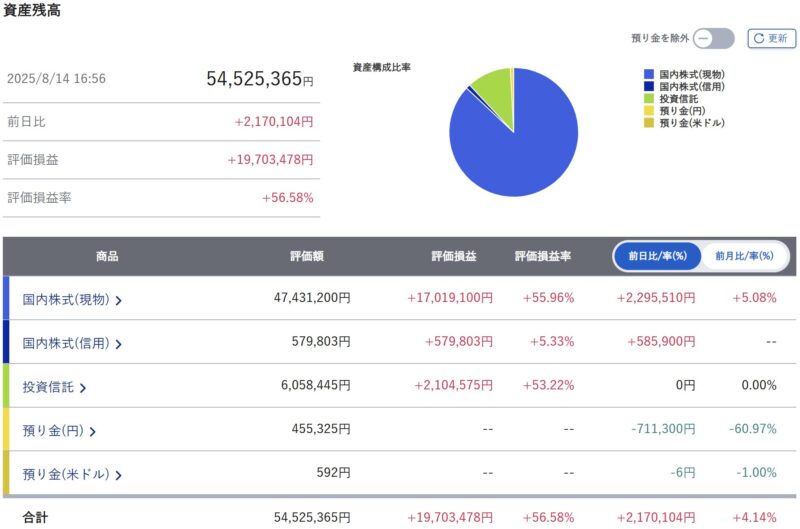

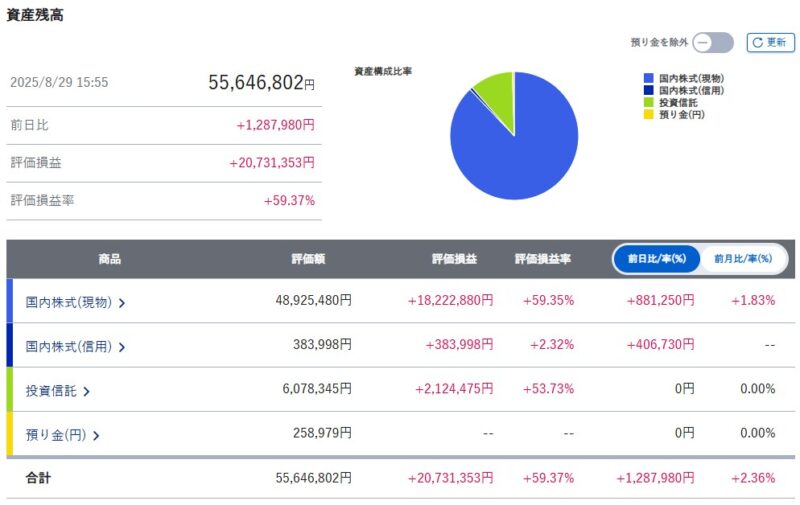

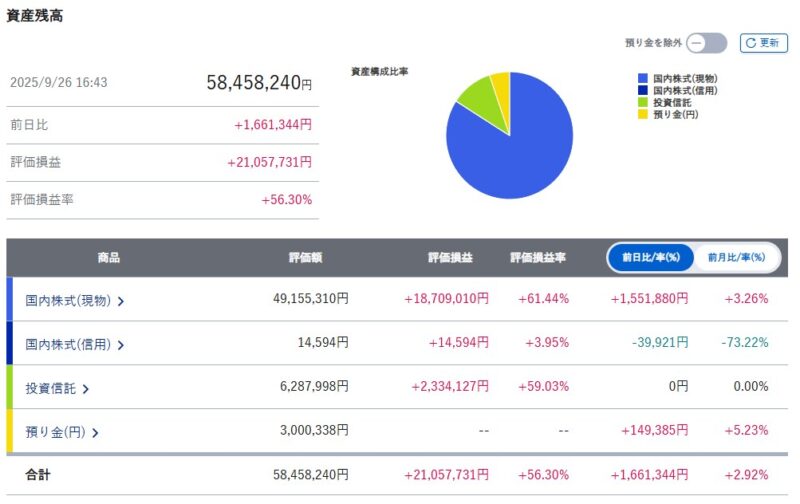

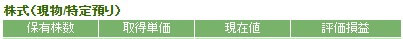

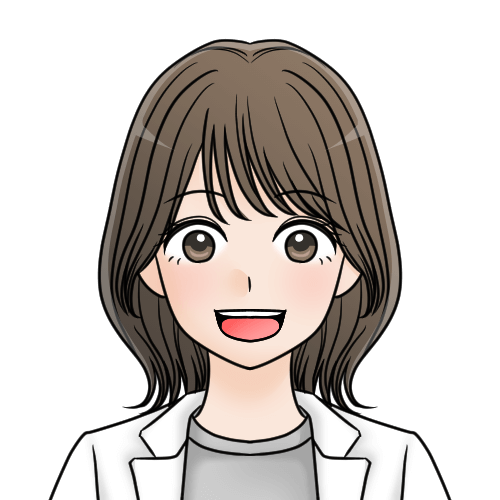

筆者の投資先と投資資産の状況

筆者は新NISAと通常口座のどちらもSBI証券をメイン利用しています。

2023年までは投資信託+成長株に投資していましたが売却して、2024年から投資信託+高配当株銘柄への分散投資に切り替え中です。

課税口座の高配当株は全て、配当金をもらったら一度利益確定しています。

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

新NISAの成長投資枠で日本株(個別株)は何がおすすめ?

新NISAの成長投資枠で日本株(個別株)は何がおすすめかは、人によって異なります。

株価上昇による、大きな利益を狙うなら成長株がおすすめです。

安定的な配当収入を重視するなら高配当株、実用的なリターンを得たいなら株主優待がいいでしょう。

- 成長株=企業の売上や利益が伸びていて、将来的に成長が期待できる銘柄

- 高配当株=高い配当金がもらえる銘柄

- 株主優待=自社製品やサービス、食事券・割引券などがもらえる

ようこ

ようこ自分に合うジャンルを選んで、新NISAの成長投資枠を最大限に活用してね。

ちょく

ちょく僕は成長投資枠で主に成長株・高配当株へ投資しています。

成長投資枠で投資する日本株(個別株)のジャンルの決め方

| ジャンル名 | リスク | メリット | デメリット | おすすめな人 |

|---|---|---|---|---|

| 成長株 | 大きい | 大きな利益が非課税で狙える | 大きく損をする可能性がある 銘柄の見極めが重要 | 20代~30代の若い世代 資産を大きく増やしたい人 |

| 高配当株 | 小~中 | 配当金の安定収入が非課税で得られる 頻繁に株価を見る必要がない | すぐに大金を稼げない 配当金が減る減配や、配当金がゼロになる無配のリスクがある | 30代後半~50代のミドル世代 定期的な現金収入でお小遣いやプチ贅沢が欲しい人 |

| 株主優待 | 小~中 | 実用品がもらえる | 優待内容が変更されたり、廃止されたりする可能性がある | お得感や投資を続ける楽しさが欲しい人 |

成長投資枠で投資する日本株(個別株)のジャンルは、ご自身のライフステージや投資目的に基づいて決める必要があります。

筆者は2025年6月30日時点で30代後半なので、現在は高配当株が8割、成長株が2割程度です。

自分自身の投資スタイルを決め、どのジャンルの株に投資するのかを明確にしましょう。

ボッチ

ボッチ複数のジャンルに投資するのもありだよ。

【新NISAの成長投資枠向け】成長株や高配当株、株主優待などジャンルごとのおすすめ日本株(個別株)を解説

新NISAの成長投資枠向けに、成長株や高配当株、株主優待などジャンルごとのおすすめ日本株(個別株)を解説を紹介します。

成長投資枠におすすめの成長株

- くすりの窓口(5592)

- F&LC(3563)

- 豆蔵デジタルホールディングス(202A)

①くすりの窓口(5592)

くすりの窓口は、アプリ「EPARKくすりの窓口」・電子お薬手帳アプリ「EPARKお薬手帳」を運営する、薬局・医療機関向けのソリューション会社です。

下グラフの通り、増収増益で業績は右肩上がりに推移しています。

ストック型収益基盤を持つ医療DX銘柄として、中長期での安定成長と株価上昇が期待できる成長株です。

くすりの窓口(5592)の3つの事業についての詳細

【①メディア事業(根幹)】

WebサイトかEPARKお薬手帳アプリを立ち上げて薬局を選択⇒処方箋の写真を送る⇒薬の受け取り予約⇒行ったらすぐに受け取れる。

✅定期的に通院してる人がメイン対象

・ショット売上=1回きり(初期導入費用など)

・ストック売上=毎月発生(受付手数料・月額利用料など)

⇒ユーザーが増えると、ストック売上が積み上がる。

電子お薬手帳ユーザーは増加基調なので、客離れの懸念から解約はされにくい。

【②みんなのお薬箱事業】

薬局同士のマッチングサービスみたいな感じ。余った薬を売りたい薬局と、薬を安く買いたい薬局を繋ぐサービス。

加えて中小薬局向けに、薬の在庫管理を行えるシステムサービス。無駄な発注が減り、資金繰りが良くなる。

✅余った薬の在庫ロスを減らす

・売買が発生したら手数料が入る

⇒薬局経営の効率化を目指す事業

【③基幹システム事業】

薬局、介護施設、病院・クリニックなどに業務システムを販売する。介護施設の電子服薬記録や電子介護記録のシステムを提供。

✅特需があった。令和6・7年「電子処方箋の活用・普及の促進事業」

⇒薬局の経営を下支えする事業

🔵現状で強力な競合はいない

🔵大手薬局のアプリは利用できる薬局が限られる

🔵国は医療費抑制の方向⇒経営効率を上げる必要性⇒追い風

ようこ

ようこ電子処方箋導入は今後も進んでいくと予想されるわ。

ボッチ

ボッチ厚生労働省の医療DXへの対応が要チェックの銘柄だね。

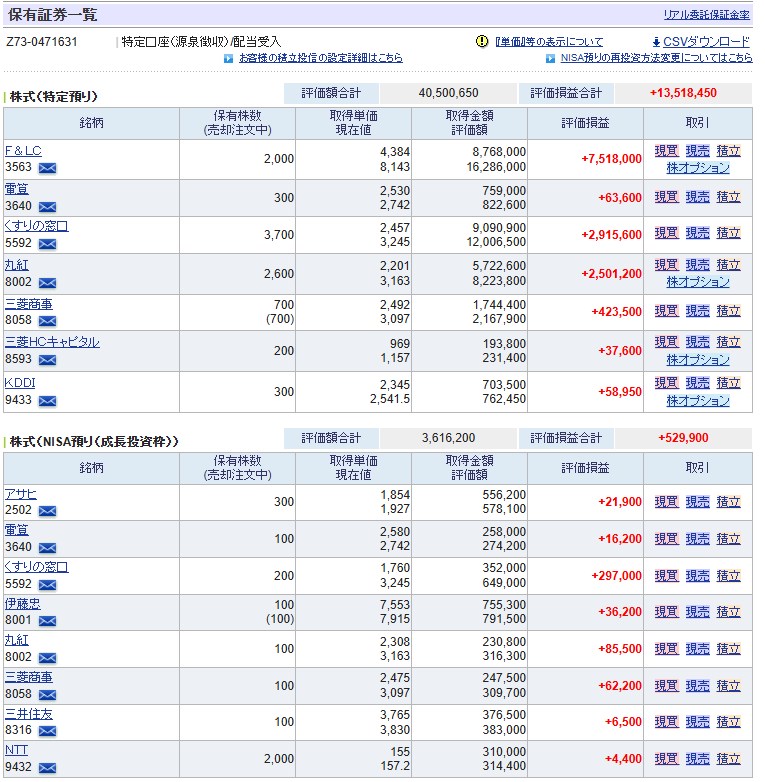

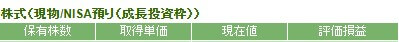

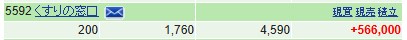

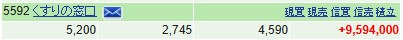

2025年9月26日時点における筆者の保有状況

ちょく

ちょく筆者は8月決算発表前に、3,200円前後の押し目買いをしました。

くすりの窓口(5592)を自分が買った・ホールドしている理由(5月時点)

くすりの窓口(5592)のエントリーポイントと、なぜこの銘柄を選んでホールドしているか。

✅2025年3Qの決算で2ケタ増収増益、5年以内の上場かつ創業社長で、時価総額約200億円程度で成長の余地がまだまだあり、同業他社との比較から割安感ありと考えてエントリー

✅上記理由から4月7日のブラックマンデー付近は、価格が安すぎるので新NISAの成長投資枠も使って投資。

✅ビジネスモデルが理解しやすく、ストック型のビジネスなので堅調に売上・利益が伸びていくと考えている。

✅4Q決算発表当日、決算またぎを嫌がってか特売りだったので買い増し。

「現在の高値圏でホールドしている理由」

🟡中期経営計画でも書かれているが、ストック売上を積み上げながら安定的な利益を確保するビジネスなので、今後も着実な成長が見込める。

🟡企業の業績予想(2026/03予)の純利益22.4億×平均PER16.4=367億、367÷現在の時価総額274億=1.34、1.34×現在の株価2,443=株価3,273なので、現在の価格は割安かつ上昇余地ありと考えている。

🟡一本調子に上がるとは思っておらず、下落で調整は何度もあるだろうけど、現物なのでホールド継続。dポイントと連携、マンション内への処方箋受付機の導入拡大など、今後もサービス拡充に期待できる。

「売る場合のシナリオ」

🔵1Qの決算で、売上や利益が大きく鈍化していたら売却する。

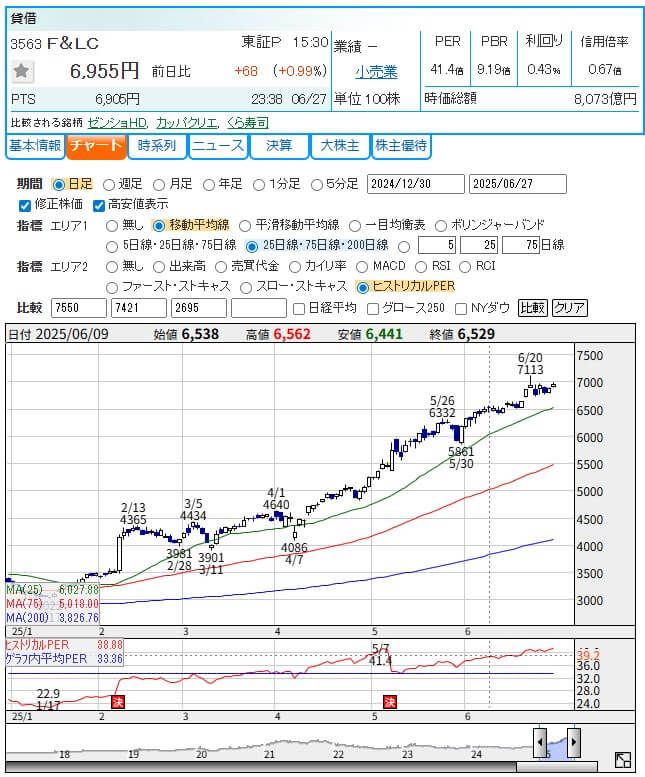

②F&LC(3563)

F&LCは、回転すし店の大手チェーン「スシロー」が中核の会社です。

下グラフの通り、業績が大きく伸びてきています。

海外店舗数も増えており、海外の売上も順調に伸びているのが魅力的です。

ようこ

ようこ以前に比べると株価が高いので、株式分割か調整で大きく下げたときなどのチャンスを待つのがいいかもしれないわ。

ボッチ

ボッチ保有株数や保有期間に応じて、株主優待ももらえるよ。

FOOD & LIFE COMPANIESの株主優待の詳細

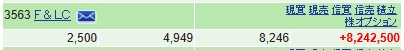

2025年9月26日時点における筆者の保有状況

ちょく

ちょく需給が良く(信用買い残が売り残より多い)上がる可能性が高い場合のみ、信用買いの短期売買もしています。

FOOD & LIFE COMPANIES(3563)を自分が買った・ホールドしている理由(5月時点)

FOOD & LIFE COMPANIES (3563)のエントリーポイントと、なぜこの銘柄を選んでホールドしているか。

✅2025年1Qの決算までは株主優待目当て

✅2025年1Qの決算で純利益が約61億で、順調に続くと考えて通期約240億、過去の平均PER×240億で株価8,000超えると試算したのでエントリー

✅上記理由から4月7日のブラックマンデー付近で買い増し。強気で買えたのは、他の銘柄に比べてあまり下がらなかったから、大丈夫という安心感があった。

✅月次で国内の伸び+海外店舗数の伸びを確認しつつ、2Qの決算も良さそうだと思い少しずつ買い増し続ける。

✅2Q決算発表前の月次は国内の伸びが非常に良く、海外店舗数も順調に増えていたので、2Q決算発表当日のアルゴリズムによる大幅下落で買い増し。

「現在の高値圏でホールドしている理由」

🟡国内も伸びているが、それ以上に海外がとても順調に伸びているのが魅力。ユニクロのときのような、世界で通用するような成長性が感じられる。

🟡企業の業績予想の純利益190億×平均PER46.9=8,911億、8,911÷現在の時価総額6,848億=1.3、1.3×現在の株価5,900=株価7,670なので、現在の価格でもまだ上昇余地ありと考えている

🟡一本調子に上がるとは思っておらず、下落で調整は何度もあるだろうけど、現物なのでホールド継続。5月のキャンペーンメニュー(中とろ2貫や北海道フェア)も良く、6月に出る月次も期待できる。決算出尽くしで多少下がっても、6月の月次で上がると考えている。

「売る場合のシナリオ」

🔵6月の月次が予想に反して悪かったり(100%下回る場合)、月次で出る海外店舗数が減ったりしたら、一旦売却する。

🔵3Qの決算で1Qと2Qより、売上や利益が大きく鈍化していたら売却する。

🔵株価が7,500~8,000までいくなら少しずつ利確するかも。

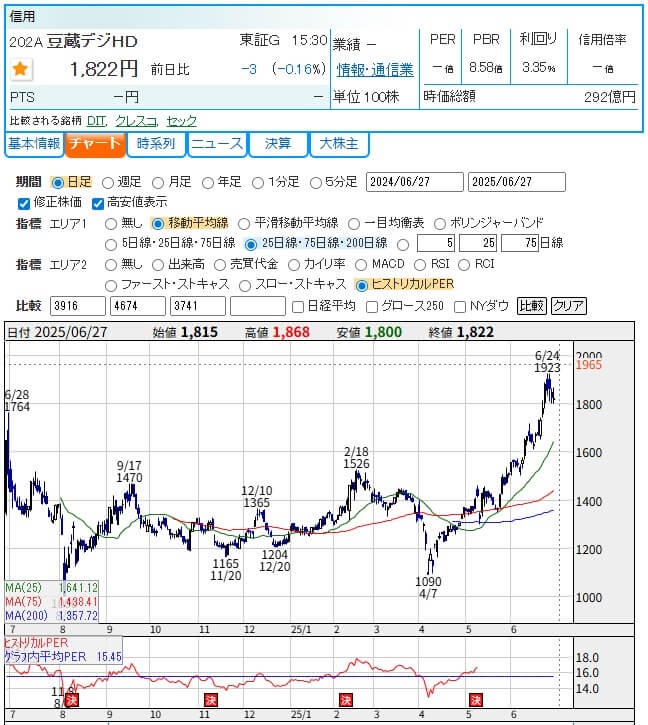

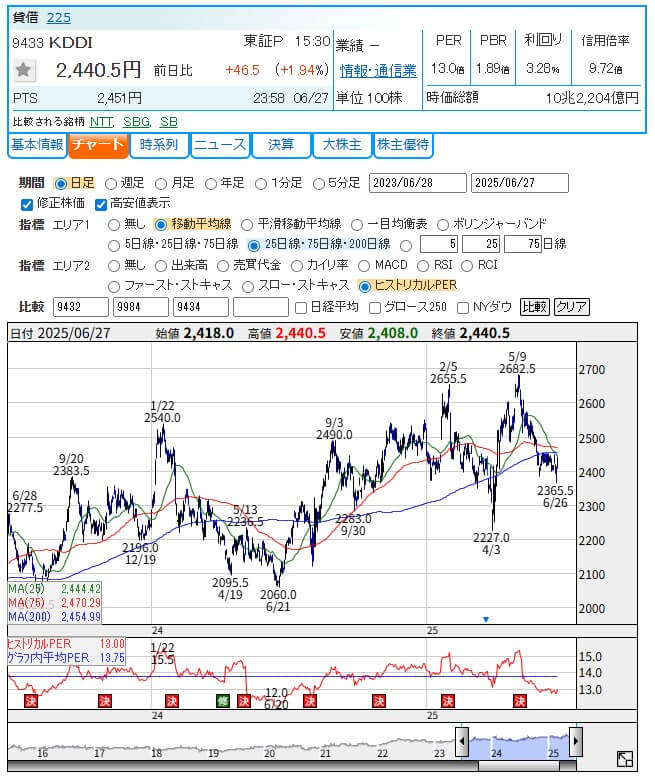

③豆蔵デジタルホールディングス(202A)

豆蔵デジタルホールディングスは、AIソフトウェア工学とAIロボット工学のチカラで、共にデジタル世界を創造するデジタルシフト・サービス会社です。

下グラフの通り、業績は順調に伸びています。

25.01-03の本決算では、営業利益・経常利益・純利益が過去最高でした。

ボッチ

ボッチ2025年7月1日時点で、配当利回りが3.47%もあるよ。

成長投資枠におすすめの高配当株

- KDDI(9433)

- 王子ホールディングス(3861)

- 丸紅(8002)

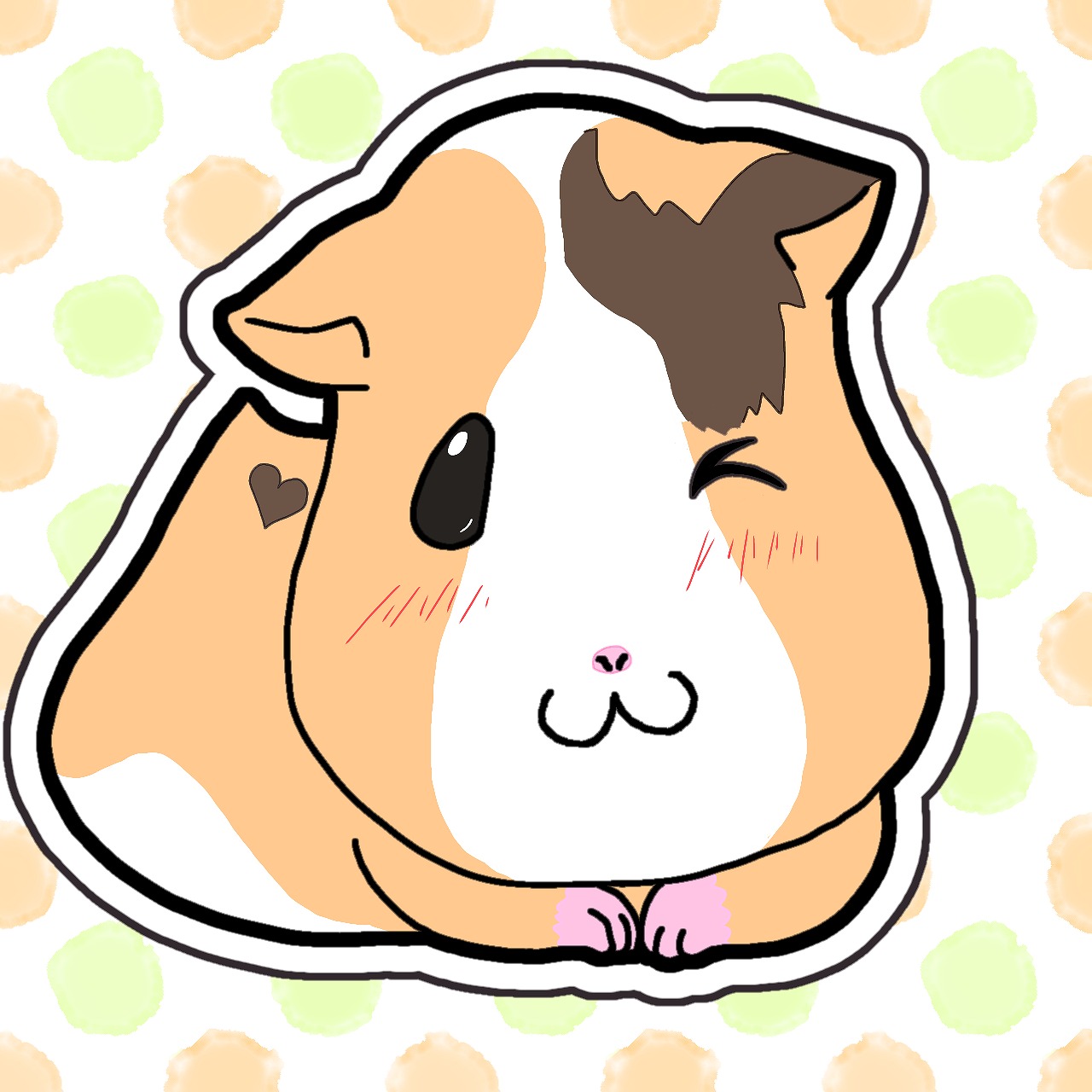

①KDDI(9433)

KDDIはNTTに次ぐ国内2位で、auモバイル事業が有名な総合通信企業です。

22期連続増配を続けており、継続保有すれば株主優待ももらえます。

必要株:200株以上 権利確定月:3月

- 【1年以上保有株主】2,000円相当

- 【5年以上保有株主】3,000円相当

自社関連サービスの特典から1点を選択。

・Pontaポイント※

・ローソン/成城石井 商品詰合せセット

・寄付(キボウのカケハシ)

※Pontaポイントは「お得なポイント交換所」の利用により、au PAY マーケット限定のPontaポイントとして最大1.5倍に増量することが可能。

※25年4月1日の株式分割(1→2)実施後は、優待内容の基準株式数が100株を200株に読み替えたものに変更されました。

株式分割とは

1株の株式を複数の株式に分割して、発行済みの株式数を増やす施策。株価が手ごろで買いやすくなり、株価を上昇させる要因となる場合がある。

※KDDIの株主優待は、ローソン/成城石井 商品詰合せセットを選びました。

業績も上グラフの通り、増収増益なので順調です。

ちょく

ちょくKDDIの配当方針は「持続的な増配を目指します」と明記されているので、増配にも期待できます。

ボッチ

ボッチ2025年6月27日終値時点で、株価が下落して配当利回りが3.28%になっているので買いやすくなってきたね。

2025年7月8日時点における筆者の保有状況

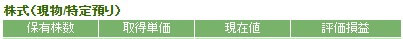

②王子ホールディングス(3861)

王子ホールディングスは、大手製紙メーカー、国内最大手の1社です。

下グラフの通り、今期の業績は良くなかったものの、来期2026.03は増収増益が期待できます。

中期経営計画で25年度から配当性向を50%に引き上げる方針で、ROE10%を目指しているのも魅力的です。

ようこ

ようこ2025年6月27日終値時点で、配当利回りが5.04%もあるわ。

ちょく

ちょく1,000株以上を6カ月以上保有すると、株主優待で王子ネピア商品がもらえます。

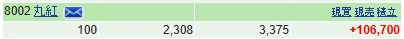

③丸紅(8002)

丸紅は5大商社の中の1社で、世界131拠点でグローバルなビジネスを展開しています。

丸紅は特に、「食料・アグリ」「電力・インフラ」「次世代事業開発」などが強みです。

伝説の投資家ウォーレン・バフェットさん(バークシャーハサウェイ)が、5大商社株に投資しており「商社株を50年売らない」と言っているので安心して保有できます。

ボッチ

ボッチ2025年6月27日終値時点で配当利回りが3.47%だから、もう少し株価が下がってから買いたいね。

ちょく

ちょく商社はインフレにも強いので、個人的に持っておきたい銘柄です。

2025年8月28日時点における筆者の保有状況

丸紅を選んでホールドしている理由

丸紅(8002)のエントリーポイントと、三菱商事と伊藤忠商事より保有割合が多い理由や、なぜ商社をホールドしているか。

✅2025年3Qの決算で2ケタ増益、同業他社との比較から割安感ありと考えてエントリー

✅「食料・アグリ」「電力・インフラ」「次世代事業開発」などが強み

✅上記理由から4月7日のブラックマンデー付近は、価格が安く配当利回りが高くなったので再投資。

「現在の高値圏でホールドしている理由」

🟡最終益は26年3月期も前期比1.4%増の5100億円に伸びる見通し、営業キャッシュフローが前年比+586億円、5円増配と自社株買い+7000万株に上方修正など、決算内容は悪くなかった。また来期は、「食料・アグリ」「電力・インフラ」「次世代事業開発」の純利益が順調に増える見通しなのも魅力。

🟡企業の業績予想(2026/03予)の純利益5,100億×最大値PER10.9=55,590億、55,590÷現在の時価総額46,667億=1.19、1.19×現在の株価2,810=株価3,344なので、株価3,000円を超える上昇余地ありと考えている。

🟡商社はトランプ関税の影響はあるけど、インフレや経済混乱時に強いし、現在の状況下において価値が高まると思ってホールド。またバフェットさん(バークシャーハサウェイ)との協業にも期待している。※バフェットさんや後任のアベル氏が、商社株を50年売らないor永久保有という発言も大きい。

🟡中期経営計画でも書かれているが、時価総額10兆円超を目指せるポテンシャルを感じている。実態純利益(非資源分野)が過去最高の3,230億円で、非資源分野に力を入れているのもいい。

「売る場合のシナリオ」

🔵1Qの決算で、売上や利益が大幅鈍化

🔵ブラックスワンが起きると事前に万が一分かった場合

成長投資枠におすすめの株主優待

- 日本電信電話(9432)

- イオン(8267)

- オリエンタルランド(4661)

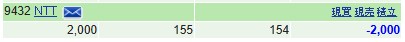

①日本電信電話(9432)

日本電信電話(NTT)は、NTTドコモなどを傘下に持つ国内最大手の通信事業グループです。

株主優待は100株以上保有していれば、保有期間に応じてdポイントがもらえます。

必要株:100株以上 権利確定月:3月

- 【保有期間が2年に達した株主】1,500ポイント

- 【保有期間が5年に達した株主】3,000ポイント

株式購入後、初めて株主名簿に記載された日が「起算日」です。(株主名簿記載の確定は、毎年3月、6月、9月、12月の最終営業日)保有期間は同一の株主番号で株主名簿に、連続して記載された期間となります。

進呈時期は毎年6月以降、規定のエントリー方法にて順次進呈。

dポイントを買い物などで利用する方には、特におすすめです。

ようこ

ようこ株式分割で100株あたり約1万5千円程度で買えるので、新NISAで保有しやすい銘柄ね。※2025年6月27日時点

ちょく

ちょく年間配当額は、15期連続での増配となる1株当たり年間5.3円を予定しています。

2025年6月30日時点における筆者の保有状況

②イオン(8267)

イオンは、スーパーマーケット業界トップの流通企業グループです。

「イオンリテール」「マックスバリュ」「U.S.M.H」「ダイエー」「サンデー」「ミニストップ」「イオンフィナンシャルサービス」「ウエルシアHD」「イオンディライト」「イオンモール」「コックス」「キャンドゥ」などが傘下にあります。

株主優待は保有株数に応じてキャッシュバックが受けられるので、イオン、マックスバリュ、ザ・ビッグ、スーパーセンターなどの直営店舗をよく利用する方におすすめです。

●オーナーズカード(優待カード)権利確定月:2月、8月

- 【100株以上】3%キャッシュバック(買物限度額100万円)

- 【500株以上】4%キャッシュバック(買物限度額100万円)

- 【1,000株以上】5%キャッシュバック(買物限度額100万円)

- 【3,000株以上】7%キャッシュバック(買物限度額100万円)

●自社ギフトカード(長期保有向け)権利確定月:2月

- 【1,000株以上】2,000円相当(3年以上保有株主)

- 【2,000株以上】4,000円相当(3年以上保有株主)

- 【3,000株以上】6,000円相当(3年以上保有株主)

- 【5,000株以上】10,000円相当(3年以上保有株主)

●イオンラウンジ会員 権利確定月:2月

【100株以上】「お客さま株主カード」を持つ株主がイオンラウンジ会員の資格を取得。

※イオンオーナーズカードは本人用が1枚、家族カード1枚が送られてきます。

株主本人と生計を同一にする配偶者、親、子ども(18歳以上)が利用可能です。

本人カードと家族カード合計で、半年間に100万円まで適用されます。

ボッチ

ボッチ2025/02の本決算では、過去最高の売上高・営業利益・経常利益・純利益を出しているよ。

ちょく

ちょく内需株なのでトランプ関税の影響を受けにくく、円高で恩恵が得られます。

③オリエンタルランド(4661)

オリエンタルランドは、「東京ディズニーランド」「東京ディズニーシー」を中核とする東京ディズニーリゾートを運営しています。

来期2026.03は増収減益の予定なので、業績はあまり良いとはいえません。

ただし2025年9月30日限定で、創立65周年記念優待があるので、東京ディズニーランドまたは東京ディズニー シーのどちらかで使える1デーパスポートが欲しい方は今が買い時です。

●1デーパスポート 権利確定月:3月、9月

- 【500株以上】1枚※3月のみ

- 【2,000株以上】1枚(年間 2枚)

- 【4,000株以上】2枚(年間 4枚)

- 【6,000株以上】3枚(年間 6枚)

- 【8,000株以上】4枚(年間 8枚)

- 【10,000株以上】5枚(年間 10枚)

- 【12,000株以上】6枚(年間 12枚)

「東京ディズニーランド(TDL)」または「東京ディズニーシー(TDS)」いずれかの施設で利用可

[贈呈時期]基準日3月末:6月上旬、基準日9月末:12月上旬

●1デーパスポート(長期保有者向け)権利確定月:9月

【100株以上】1枚(3年以上継続保有株主)

毎年3月31日を基準日および9月30日を基準日とする株主名簿に、同一の株主番号で連続して7回以上記載された株主さま。

[贈呈時期]2026年12月以降、毎年12月

●創立65周年記念優待※2025年9月30日限定 権利確定月:9月

【100株以上】1枚追加

※本特別株主優待にて配布する株主用パスポートの有効期限は2026年8月31日までです。

東京ディズニーランドまたは東京ディズニー シーどちらかのパークで利用可能な 1デーパスポートです。

年越し特別営業などは、ご利用いただけません。

ようこ

ようこ東京ディズニーランドや東京ディズニー シーが好きな人におすすめの株主優待よ。

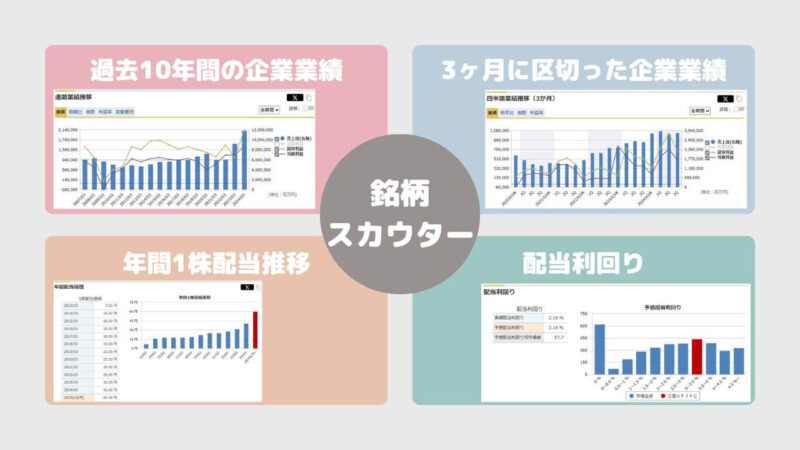

新NISAの成長投資枠で日本株(個別株)に投資するなら必須!銘柄分析の神ツールを紹介

マネックス証券の銘柄スカウター

ボッチ

ボッチ新NISAの成長投資枠で日本株(個別株)への投資を考えている人に、おすすめの銘柄分析ツールを紹介するね。

新NISAの成長投資枠で日本株(個別株)への投資を考えている方は、マネックス証券の銘柄スカウターをおすすめします。

銘柄スカウターは企業業績などを、グラフで視覚的に分かりやすく分析できるからです。

マネックス証券で証券口座を開設すれば、銘柄スカウターを利用できます。

ちょく

ちょく本記事の業績推移や配当推移などの画像は、銘柄スカウターで調べたものです。

- 企業の基礎情報

- 過去10年間の企業業績

- 3ヶ月に区切った企業業績がグラフで表示

- PER、PBR、配当利回りの過去推移

- 決算発表スケジュール など

ボッチ

ボッチスマートフォンでも手軽に利用できるよ。

ようこ

ようこマネックス証券の口座開設や維持費は無料よ。

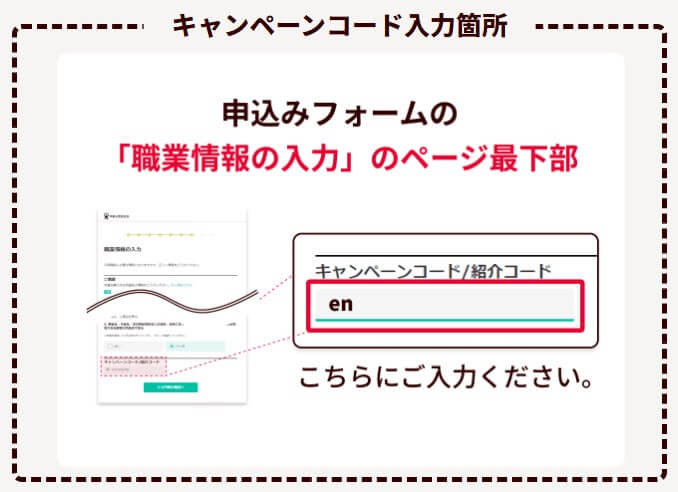

クイズ正解+キャンペーンコード入力でdポイント最大2,000ptプレゼントの詳細を見る

対象期間中(2024年12月1日(日)以降)に、マネックス証券の クイズのページで正解すると表示される下記のキャンペーンコード【en】を証券総合取引口座開設申込みフォームのキャンペーンコード欄に入力。

ボッチ

ボッチクイズの答えは【③の360万円】だよ。

証券総合取引口座開設の申込みを完了すればエントリーとなります。

口座開設完了&dアカウントを連携すれば1,000ptゲット、NISA口座開設を完了で1,000ptゲットです。

マネックス証券のキャンペーン詳細は>コチラの記事で解説

松井証券の無料日本株アプリ

松井証券の無料日本株アプリは、売買内訳を見るのに利用しています。

特に機関投資家による、空売りの数量や金額を把握するのに便利です。

空売り=手元に持っていない株式を他者から借りて売却すること。株価が値下がりしたところで買い戻し稼ぐ手法。

※画像の円グラフの緑色部分

約定ベースで表示されるため、残高ベースでは確認できない動きを追いかけられます。

ちょく

ちょく円グラフで表示され視覚的に分かりやすいです。

ようこ

ようこ松井証券で口座開設してアプリをダウンロードすれば、無料で使えるわ。

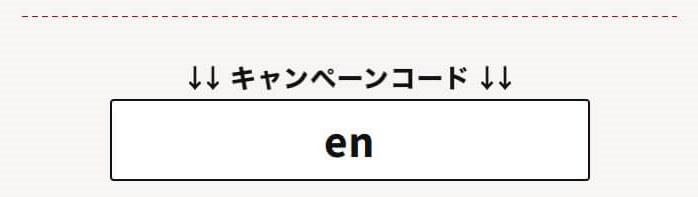

新NISAにおすすめネット証券3社

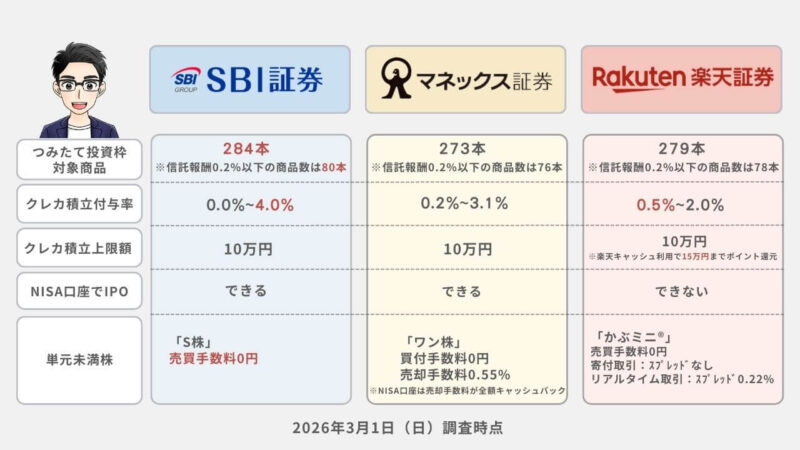

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ日本証券業協会の調査を見ると、2024年1~10月の口座開設数や買付額が大きく増えていると分かるね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社10社・2024年10月末時点)

ようこ

ようこネット証券の口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|投資経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | 貯められるポイント |

284本 | 三井住友カード/Olive タカシマヤカード 東急カード アプラスカード UCSマークがついたクレジットカード 大丸松坂屋カード オリコカード | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~最大4.0 % ※年間利用金額に応じて、ポイント付与率が変動する | ネット証券口座数No.1※1 新NISA取引は投資信託・国内株式・米国株式・海外ETFの売買手数料が無料 | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント投資など |

※1 SBIの口座数には、2019年4月末以降SBIネオモバイル証券(2024年1月9日、SBI証券と

合併)の口座数、2020年10月末以降SBIネオトレード証券の口座数、2021年8月末以降

FOLIO口座数を含む

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めたい人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③最低金額100円という少額から積立投資を始めたい人

- ④手数料を最小限に抑えて投資したい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数No.1のネット証券です。

三井住友カードやOliveのクレカ積立などで貯めたVポイントは、国内株式や投資信託の金額指定買付・積立買付に利用できます。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心です。

SBI証券を利用した人の声を見る

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|クレカ積立のポイント還元率No.1!dポイントがざくざく貯まる

| つみたて投資枠対象商品 | クレカ積立 | 貯められるポイント |

273本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

0.2%~最大3.1% ※dカードは積立金額でポイント還元率が変動する 5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | 新NISA取引は売買手数料が すべて無料※1 | Amazonギフトカード Pontaポイント WAONポイント Vポイント dポイント投資など |

※1 キャッシュバックによる実質無料を含みます

マネックス証券はこんな人におすすめ!

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大10.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券はクレカ積立の基本ポイント還元率がNo.1の1.1%なので、クレジットカード決済でポイントを効率よく稼ぎたい方には特におすすめです。

クレカ積立にdカード®・dカード GOLD®・dカード PLATINUMが使えるようになったので、dポイントがざくざく貯まります。

マネックス証券で口座開設すれば無料で利用できる、銘柄スカウターは銘柄探しを超効率化できる便利アプリです。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがざくざく貯まる

| つみたて投資枠対象商品 | クレカ積立 | 貯められるポイント |

279本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクでポイント還元率が変動 ※年間カード利用額を問わずポイント還元率は固定 | NISA口座数が業界最多の600万口座突破※1 新NISA取引は投資信託・国内株式・米国株式・海外ETFの売買手数料が無料 | 楽天経済圏での買い物 楽天ポイント投資など |

※1 金融庁「NISA口座の利用状況調査(令和6年9月末時点)」および各社ホームページ上での開示情報により、楽天証券にて集計

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③クレジットカードの年間利用金額を気にせずクレカ積立したい人

- ④初心者でも使いやすい操作画面がいい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済で月10万円+楽天キャッシュで月5万円利用すれば、最大月15万円までポイント還元対象です。

楽天証券のクレカ積立は年間カード利用額を問わずポイント還元率が固定なので、毎年のカード利用額を気にせず積立ができます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声を見る

※僕の知人に直接話を聞かせてもらいました。

理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

3つ以上チェックが入ったら、銘柄スカウターを利用してみよう!

理解度チェック

- 新NISAの成長投資枠で日本株(個別株)は何がおすすめかは、人によって異なる

- 大きな利益を狙うなら成長株

- 安定的な配当収入を重視するなら高配当株

- 実用的なリターンを得たいなら株主優待

- 自分に合うジャンルを選ぶ

- 日本株(個別株)の銘柄分析にはマネックス証券の銘柄スカウターがおすすめ

まとめ新NISAの成長投資枠は自分に合ったジャンルの日本株(個別株)に投資しよう

本記事では、新NISAの成長投資枠で日本株(個別株)は何がおすすめか、成長株や高配当株、株主優待などジャンルごとに銘柄をピックアップして解説しました。

最後に内容を整理します。

- リスクは高いが資産を大きく増やしたい人は成長株がおすすめ

- 定期的な現金収入が欲しい人は高配当株がおすすめ

- お得感や投資を続ける楽しさが欲しい人は株主優待がおすすめ

新NISAの成長投資枠で日本株(個別株)は何がおすすめかは、ご自身のライフステージや投資目的によって変わります。

まずは自分に合った投資スタイルを決め、どのジャンルの株に投資するのかを決めましょう。

投資したい日本株(個別株)を決めたら、マネックス証券の銘柄スカウターで銘柄分析を行い、投資先について調べてから投資すれば安心ですよ。

ボッチ

ボッチマネックス証券の銘柄スカウターは、業績推移や配当推移などが簡単にチェックできるよ。

ちょく

ちょくマネックス証券の口座開設や維持費は無料です。

この記事が、あなたが新NISAの成長投資枠で日本株(個別株)は何がおすすめかについて理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

- マネックス証券公式サイト(銘柄スカウター)

- 株探

ちょくです